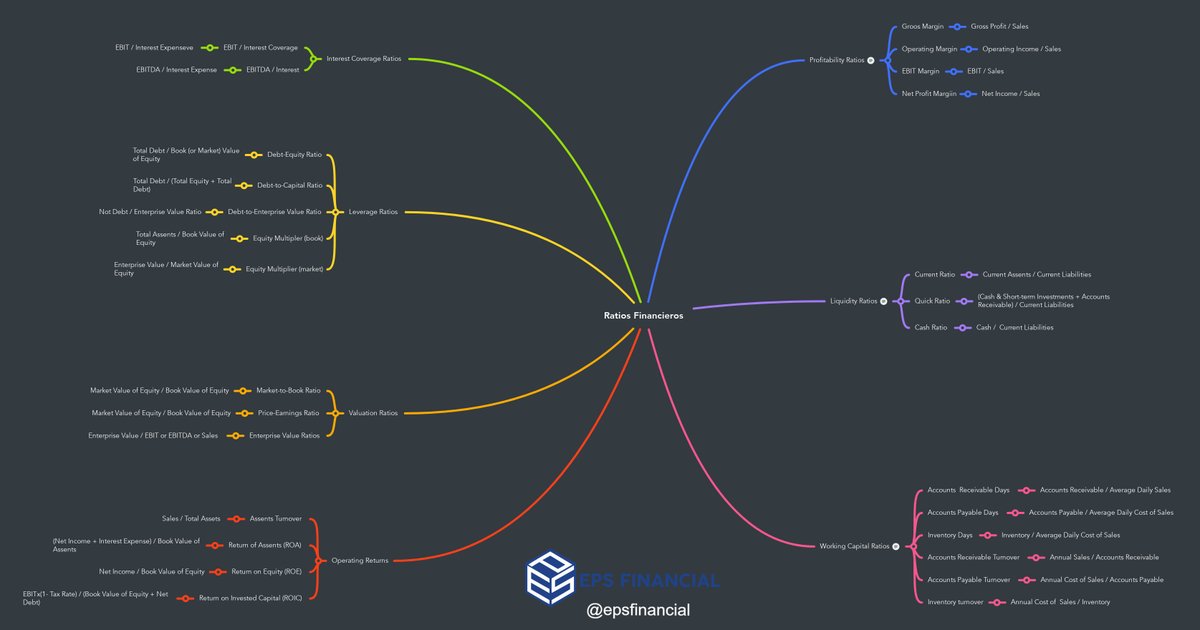

MEGAGILO con los 40 ratios financieros más importantes.

Calculo todos los ratios de Converge Technology Solutions ( http://CTS.TO"> http://CTS.TO ) como ejemplo.

Incluye una plantilla de Google Sheets formulada.

Papel, lápiz y café.

Os adjunto la plantilla con todos los ratios de http://CTS.TO"> http://CTS.TO calculados.

Los datos están sacados de Tikr.

Todas las formulas están formuladas para que podáis ver de donde saco los datos de cada formula. https://docs.google.com/spreadsheets/d/154b5hQtqa_24JviLBH6EIp2dl5ZBM334lJ81nHtD_vI/edit?usp=sharing">https://docs.google.com/spreadshe...

Los datos están sacados de Tikr.

Todas las formulas están formuladas para que podáis ver de donde saco los datos de cada formula. https://docs.google.com/spreadsheets/d/154b5hQtqa_24JviLBH6EIp2dl5ZBM334lJ81nHtD_vI/edit?usp=sharing">https://docs.google.com/spreadshe...

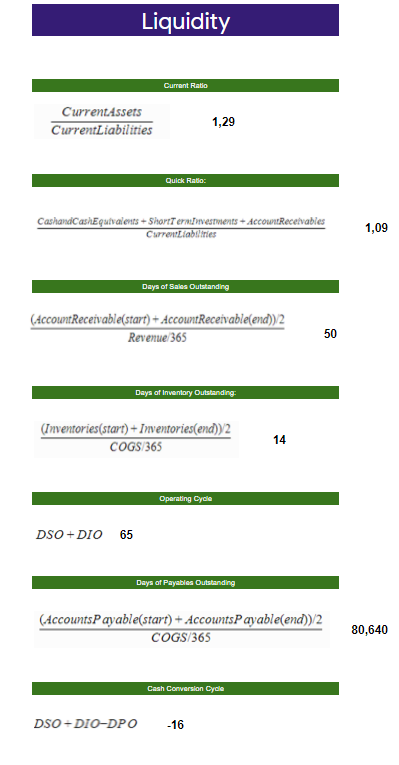

LIQUIDITY

Los ratios de liquidez son utilizados por los analistas financieros para evaluar la solidez financiera de una empresa.

Estos ratios miden la capacidad de una empresa para reembolsar o pagar las obligaciones de deuda a corto y largo plazo.

Los ratios de liquidez son utilizados por los analistas financieros para evaluar la solidez financiera de una empresa.

Estos ratios miden la capacidad de una empresa para reembolsar o pagar las obligaciones de deuda a corto y largo plazo.

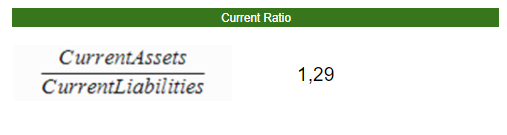

1. Current Ratio

Un coeficiente de igual o superior a 1 indica que la empresa está en buena posición para cubrir su pasivo corriente o a corto plazo.

Un coeficiente de igual o superior a 1 indica que la empresa está en buena posición para cubrir su pasivo corriente o a corto plazo.

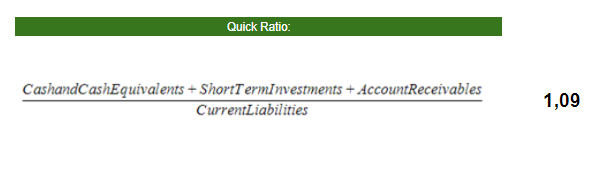

2. Quick Ratio

Es más conservador que el actual porque excluye las existencias y otros activos corrientes, que generalmente son más difíciles de convertir en efectivo.

Un ratio más alto significa una posición corriente más líquida.

Es más conservador que el actual porque excluye las existencias y otros activos corrientes, que generalmente son más difíciles de convertir en efectivo.

Un ratio más alto significa una posición corriente más líquida.

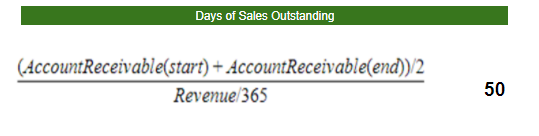

3. Days of Sales Outstanding

El DSO le indica cuántos días después de la venta tarda la gente en pagarle de media.

El DSO le indica cuántos días después de la venta tarda la gente en pagarle de media.

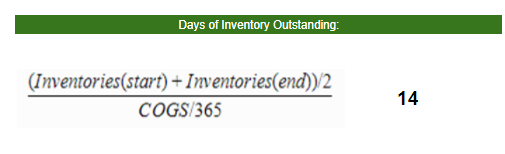

4. Days of Inventory Outstanding

Significa cuántos días el inventario permanece en el estante en promedio.

Significa cuántos días el inventario permanece en el estante en promedio.

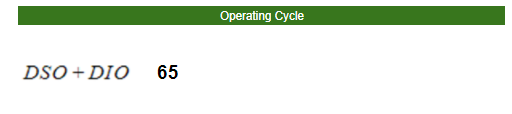

5. Operating Cycle

Dice cuántos días tarda algo en pasar de estar en el inventario primero a recibir el efectivo después de la venta.

Dice cuántos días tarda algo en pasar de estar en el inventario primero a recibir el efectivo después de la venta.

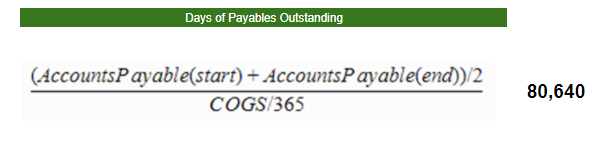

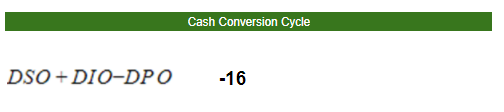

7. Cash Conversion Cycle

Mide la cantidad de días que el efectivo de una empresa está inmovilizado en el proceso de producción y ventas de sus operaciones y el beneficio que obtiene de las condiciones de pago de sus acreedores.

Mide la cantidad de días que el efectivo de una empresa está inmovilizado en el proceso de producción y ventas de sus operaciones y el beneficio que obtiene de las condiciones de pago de sus acreedores.

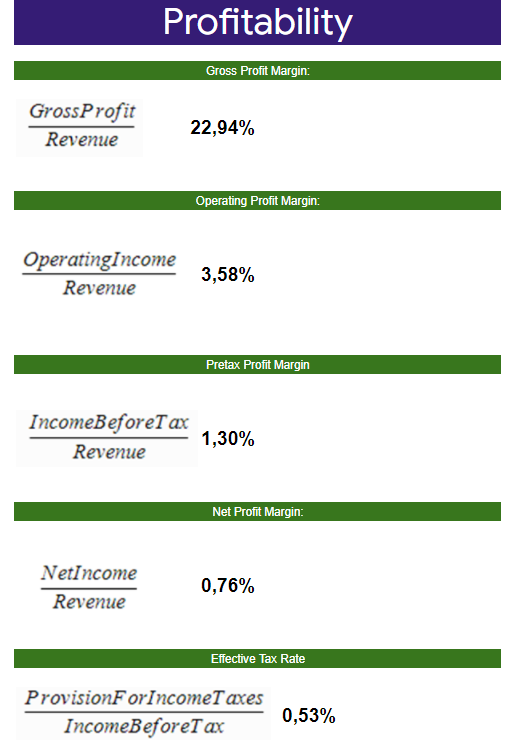

PROFITABILITY

Son métricas financieras utilizadas por los analistas e inversores para medir y evaluar la capacidad de una empresa para generar beneficios en relación con los ingresos, los activos del balance, los costes de explotación y los de los accionistas...

Son métricas financieras utilizadas por los analistas e inversores para medir y evaluar la capacidad de una empresa para generar beneficios en relación con los ingresos, los activos del balance, los costes de explotación y los de los accionistas...

durante un periodo de tiempo determinado.

Muestran lo bien que una empresa utiliza sus activos para producir beneficios y valor para los accionistas.

Muestran lo bien que una empresa utiliza sus activos para producir beneficios y valor para los accionistas.

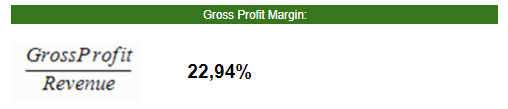

8. Gross Profit Margin

Cantidad de dinero de las ventas de productos que queda después de que se hayan pagado todos los costos directos asociados con la fabricación del producto.

Cantidad de dinero de las ventas de productos que queda después de que se hayan pagado todos los costos directos asociados con la fabricación del producto.

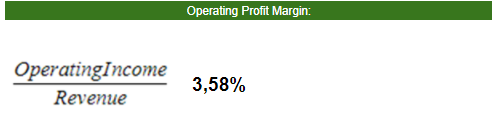

9. Operating Profit Margin

Si las empresas pueden ganar suficiente dinero con sus operaciones para respaldar el negocio, generalmente se considera que la empresa es más estable.

Si las empresas pueden ganar suficiente dinero con sus operaciones para respaldar el negocio, generalmente se considera que la empresa es más estable.

10. Pretax Profit Margin

La ganancia es el objetivo principal de las empresas.

El objetivo es obtener ganancias a través del crecimiento y crecer cada año.

La ganancia es el objetivo principal de las empresas.

El objetivo es obtener ganancias a través del crecimiento y crecer cada año.

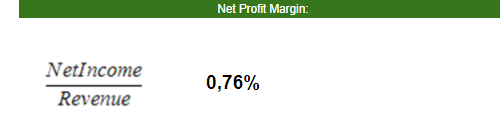

11. Net Profit Margin

Un margen de beneficio neto superior al 10% se considera excelente, aunque depende de la industria y la estructura del negocio.

Un margen de beneficio neto superior al 10% se considera excelente, aunque depende de la industria y la estructura del negocio.

12. EBITDA Margin

Mide la cantidad de ganancias que genera una empresa antes de intereses, impuestos, depreciación y amortización, como porcentaje de los ingresos

Mide la cantidad de ganancias que genera una empresa antes de intereses, impuestos, depreciación y amortización, como porcentaje de los ingresos

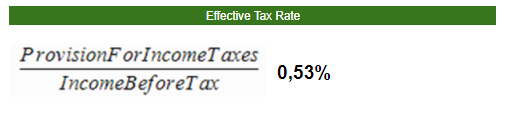

13. Effective Tax Rate

Mide qué porcentaje se va en impuestos con en relación a los beneficios antes de impuestos.

Mide qué porcentaje se va en impuestos con en relación a los beneficios antes de impuestos.

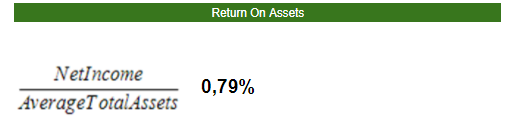

14. Return On Assets

Da una indicación de la intensidad de capital de la empresa, que dependerá de la industria; las empresas que requieren grandes inversiones iniciales generalmente tendrán un menor rendimiento sobre los activos.

Da una indicación de la intensidad de capital de la empresa, que dependerá de la industria; las empresas que requieren grandes inversiones iniciales generalmente tendrán un menor rendimiento sobre los activos.

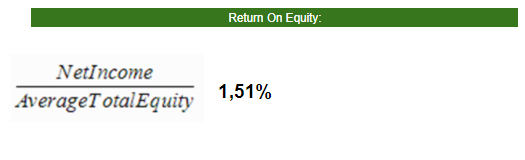

15. Return On Equity

calcula cuánto dinero se gana en función de la inversión de los inversores en la empresa.

Los inversores quieren ver un alto índice de rendimiento sobre el capital social porque esto indica que la empresa está utilizando los fondos eficazmente.

calcula cuánto dinero se gana en función de la inversión de los inversores en la empresa.

Los inversores quieren ver un alto índice de rendimiento sobre el capital social porque esto indica que la empresa está utilizando los fondos eficazmente.

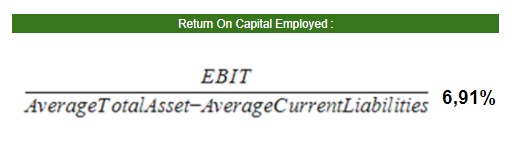

16. Return On Capital Employed

Muestra a los inversores cuántos dólares de beneficios genera cada dólar de capital empleado.

Muestra a los inversores cuántos dólares de beneficios genera cada dólar de capital empleado.

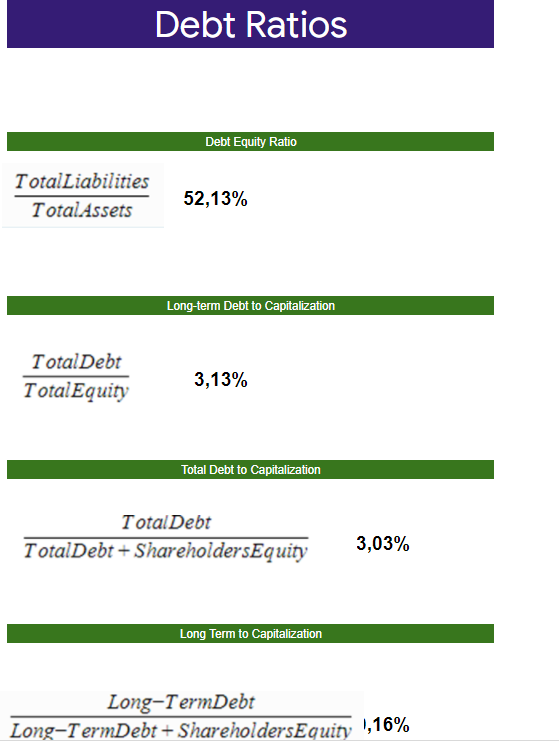

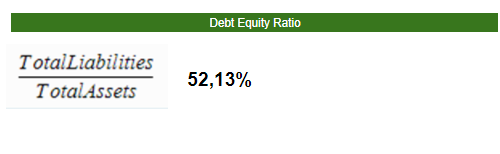

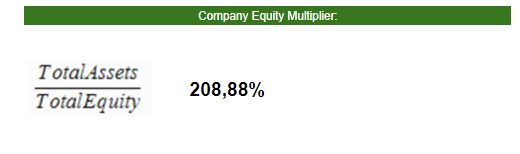

DEBT RATIOS

Representan la medida en que una empresa utiliza dinero prestado.

También evalúa la solvencia de la empresa y su estructura de capital.

Tener un alto apalancamiento en la estructura de capital de una empresa puede ser arriesgado pero también proporciona beneficios

Representan la medida en que una empresa utiliza dinero prestado.

También evalúa la solvencia de la empresa y su estructura de capital.

Tener un alto apalancamiento en la estructura de capital de una empresa puede ser arriesgado pero también proporciona beneficios

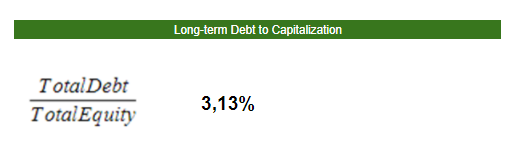

18. Long-term Debt to Capitalization

Es una medida del porcentaje del balance de la empresa que es financiado por proveedores, prestamistas, acreedores y deudores versus lo comprometido por los accionistas.

Es una medida del porcentaje del balance de la empresa que es financiado por proveedores, prestamistas, acreedores y deudores versus lo comprometido por los accionistas.

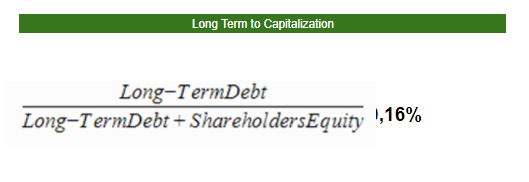

19. Long Term to Capitalization

Si bien una alta tasa de capitalización puede aumentar el rendimiento del capital debido al escudo fiscal de la deuda, una mayor proporción de deuda aumenta el riesgo de quiebra de una empresa.

Si bien una alta tasa de capitalización puede aumentar el rendimiento del capital debido al escudo fiscal de la deuda, una mayor proporción de deuda aumenta el riesgo de quiebra de una empresa.

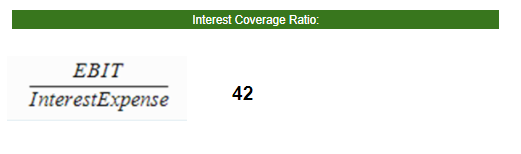

20. Interest Coverage Ratio

Cuanto menor sea el índice de cobertura de intereses de una empresa, mayor será la carga de sus gastos de deuda.

Cuanto menor sea el índice de cobertura de intereses de una empresa, mayor será la carga de sus gastos de deuda.

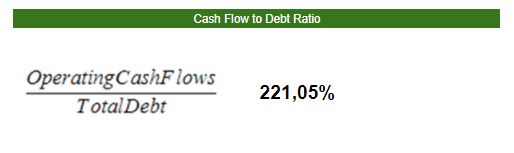

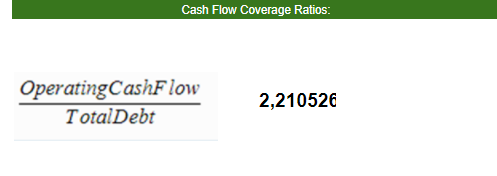

21. Cash Flow to Debt Ratio

El índice de flujo de efectivo a deuda revela la capacidad de una empresa para respaldar sus obligaciones de deuda a partir de sus flujos de efectivo operativos.

El índice de flujo de efectivo a deuda revela la capacidad de una empresa para respaldar sus obligaciones de deuda a partir de sus flujos de efectivo operativos.

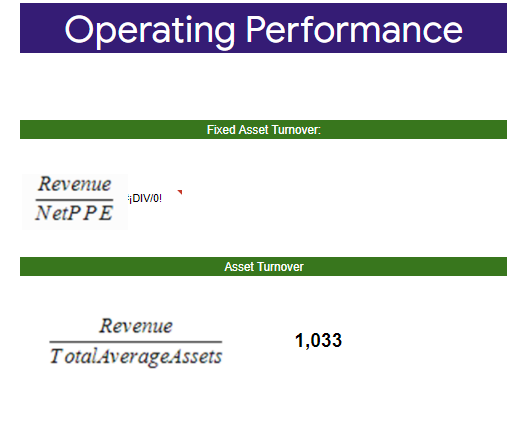

OPERATING PERFORMANCE

Los ratios de eficiencia se utilizan para medir el grado de utilización de los activos de una empresa y recursos.

Estos ratios generalmente examinan cuántas veces una empresa puede cumplir una métrica en un determinado período de tiempo.

Los ratios de eficiencia se utilizan para medir el grado de utilización de los activos de una empresa y recursos.

Estos ratios generalmente examinan cuántas veces una empresa puede cumplir una métrica en un determinado período de tiempo.

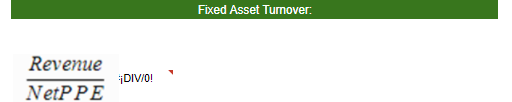

23. Fixed Asset Turnover

Calcula la eficiencia con la que una empresa está produciendo ventas con sus máquinas y equipos.

Calcula la eficiencia con la que una empresa está produciendo ventas con sus máquinas y equipos.

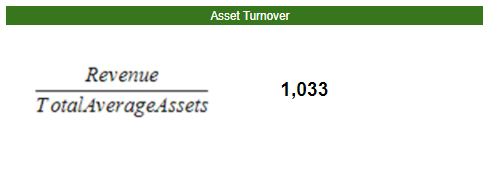

24. Asset Turnover

El índice de rotación de activos a menudo se puede utilizar como un indicador de la eficiencia con la que una empresa está desplegando sus activos para generar ingresos.

El índice de rotación de activos a menudo se puede utilizar como un indicador de la eficiencia con la que una empresa está desplegando sus activos para generar ingresos.

CASH FLOW RATIOS

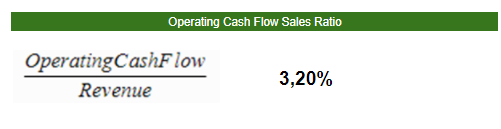

25. Operating Cash Flow Sales Ratio

Da a los inversores una idea de la capacidad de la empresa para convertir las ventas en efectivo.

25. Operating Cash Flow Sales Ratio

Da a los inversores una idea de la capacidad de la empresa para convertir las ventas en efectivo.

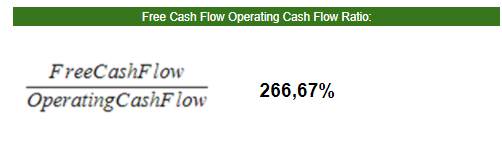

26. Free Cash Flow Operating Cash Flow Ratio

Cuanto mayor sea el porcentaje de flujo de caja libre incorporado en el flujo de caja operativo de una empresa, mayor será la solidez financiera de la empresa.

Cuanto mayor sea el porcentaje de flujo de caja libre incorporado en el flujo de caja operativo de una empresa, mayor será la solidez financiera de la empresa.

27. Cash Flow Coverage

El flujo de efectivo operativo es simplemente la cantidad de efectivo generado por la empresa a partir de sus operaciones principales, que se utilizan para mantener el negocio financiado.

El flujo de efectivo operativo es simplemente la cantidad de efectivo generado por la empresa a partir de sus operaciones principales, que se utilizan para mantener el negocio financiado.

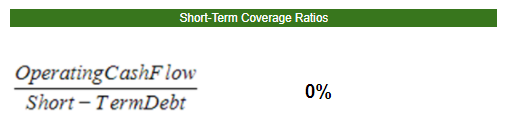

28. Short-Term Coverage

El índice de cobertura de la deuda a corto plazo compara la suma de los préstamos a corto plazo de una empresa y la porción actual de su deuda a largo plazo con el flujo de efectivo operativo.

El índice de cobertura de la deuda a corto plazo compara la suma de los préstamos a corto plazo de una empresa y la porción actual de su deuda a largo plazo con el flujo de efectivo operativo.

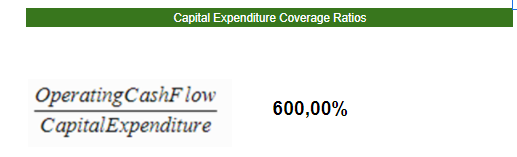

29. Capital Expenditure Coverage

Cuanto mayor sea la cobertura del flujo de efectivo operativo para estos elementos, mayor será la capacidad de la empresa para cumplir con sus obligaciones.

Además de darle a la empresa más flujo de efectivo para expandir su negocio

Cuanto mayor sea la cobertura del flujo de efectivo operativo para estos elementos, mayor será la capacidad de la empresa para cumplir con sus obligaciones.

Además de darle a la empresa más flujo de efectivo para expandir su negocio

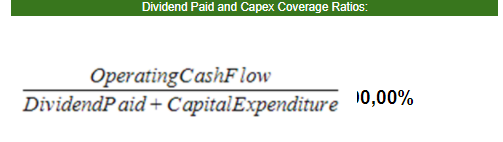

30. Dividend Paid and Capex Coverage

Comparar la suma de los gastos de capital y los dividendos en efectivo de una empresa con su flujo de efectivo operativo es una medida estricta que somete el flujo de efectivo a la prueba definitiva

Comparar la suma de los gastos de capital y los dividendos en efectivo de una empresa con su flujo de efectivo operativo es una medida estricta que somete el flujo de efectivo a la prueba definitiva

31. Dividend Payout Ratio

La tasa de pago de dividendos es un indicador de qué tan bien las ganancias respaldan el pago de dividendos.

La tasa de pago de dividendos es un indicador de qué tan bien las ganancias respaldan el pago de dividendos.

VALUATION RATIOS

son utilizados por los analistas financieros para calcular el valor de una empresa.

Estos ratios pueden utilizarse para determinar el precio de las acciones de una de una empresa que va a cotizar en bolsa, un precio objetivo para research de valores...

son utilizados por los analistas financieros para calcular el valor de una empresa.

Estos ratios pueden utilizarse para determinar el precio de las acciones de una de una empresa que va a cotizar en bolsa, un precio objetivo para research de valores...

...o si una empresa está infravalorada o sobrevalorada en relación con sus pares.

A) Price Ratios

Los ratios de precios utilizan el precio más reciente de las acciones de la empresa para obtener información sobre el valor de la empresa para los analistas financieros.

A) Price Ratios

Los ratios de precios utilizan el precio más reciente de las acciones de la empresa para obtener información sobre el valor de la empresa para los analistas financieros.

Estos ratios son rápidos de calcular, pero pueden verse afectados por diferentes políticas contables y

tratamiento.

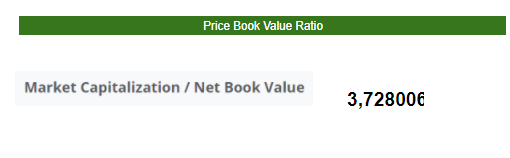

32. Price Book Value

La relación precio-valor en libros, expresada como un múltiplo (es decir, cuántas veces se negocian las acciones de una empresa por acción

tratamiento.

32. Price Book Value

La relación precio-valor en libros, expresada como un múltiplo (es decir, cuántas veces se negocian las acciones de una empresa por acción

en comparación con el valor en libros de la empresa por acción), es una indicación de cuánto están pagando los accionistas por los activos netos de una empresa.

33. Price Cash Flow Ratio

Los inversores utilizan la relación precio / flujo de caja para evaluar el atractivo de inversión, desde el punto de vista del valor, de las acciones de una empresa.

Los inversores utilizan la relación precio / flujo de caja para evaluar el atractivo de inversión, desde el punto de vista del valor, de las acciones de una empresa.

34. PER

Es la relación entre el precio de las acciones de una empresa y el beneficio por acción (BPA).

Es un ratio muy popular que da a los inversores una mejor idea del valor de la empresa.

Es la relación entre el precio de las acciones de una empresa y el beneficio por acción (BPA).

Es un ratio muy popular que da a los inversores una mejor idea del valor de la empresa.

El ratio P/E muestra las expectativas del mercado y es el precio que hay que pagar por unidad de beneficio actual (o futuro, según el caso).

35. PEG

El ratio PEG es la relación Precio/Beneficio de una empresa dividida por su tasa de crecimiento de los beneficios durante un periodo de tiempo (normalmente los próximos 1 a 3 años).

El ratio PEG es la relación Precio/Beneficio de una empresa dividida por su tasa de crecimiento de los beneficios durante un periodo de tiempo (normalmente los próximos 1 a 3 años).

El ratio PEG ajusta el tradicional ratio P/E teniendo en cuenta la tasa de crecimiento de los beneficios por acción que se espera en el futuro.

Esto puede ayudar a "ajustar" las empresas que tienen una alta tasa de crecimiento y una alta relación precio/beneficio.

Esto puede ayudar a "ajustar" las empresas que tienen una alta tasa de crecimiento y una alta relación precio/beneficio.

36. Price Sales ratio

La relación Precio / Ventas, también conocida como relación P / S, es una fórmula que se utiliza para medir el valor total que los inversores otorgan a la empresa en comparación con los ingresos totales generados por la empresa.

La relación Precio / Ventas, también conocida como relación P / S, es una fórmula que se utiliza para medir el valor total que los inversores otorgan a la empresa en comparación con los ingresos totales generados por la empresa.

37. Dividend Yield

La rentabilidad de los dividendos es un ratio financiero que mide el valor anual de los dividendos recibidos en relación con el valor de mercado por acción de un valor.

La rentabilidad de los dividendos es un ratio financiero que mide el valor anual de los dividendos recibidos en relación con el valor de mercado por acción de un valor.

En otras palabras, la fórmula de la rentabilidad de los dividendos calcula el porcentaje del precio de mercado de una acción de una empresa que se paga a los accionistas en forma de dividendos.

B)Enterprise Value Ratios

Se calculan utilizando el valor empresarial de una empresa valor de la empresa para impulsar el proceso de valoración.

Estos ratios miden el rendimiento de de las inversiones de capital de una empresa.

Se calculan utilizando el valor empresarial de una empresa valor de la empresa para impulsar el proceso de valoración.

Estos ratios miden el rendimiento de de las inversiones de capital de una empresa.

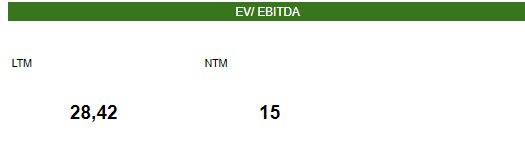

38. EV/EBITDA Ratio

compara el valor (EV) de una empresa con sus ganancias antes de intereses, impuestos, depreciación y amortización ( EBITDA ).

EV / EBITDA se usa comúnmente como una métrica de valoración para comparar el valor relativo de diferentes negocios.

compara el valor (EV) de una empresa con sus ganancias antes de intereses, impuestos, depreciación y amortización ( EBITDA ).

EV / EBITDA se usa comúnmente como una métrica de valoración para comparar el valor relativo de diferentes negocios.

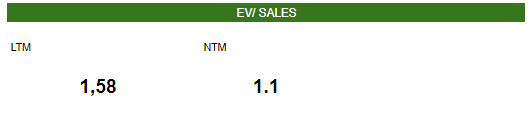

39. EV/ Sales

Significa que cuanto mayor es la proporción, más "cara" o valiosa es la empresa y viceversa.

Se utiliza para el análisis financiero y las estrategias de valoración cuando se investiga una inversión potencial.

Significa que cuanto mayor es la proporción, más "cara" o valiosa es la empresa y viceversa.

Se utiliza para el análisis financiero y las estrategias de valoración cuando se investiga una inversión potencial.

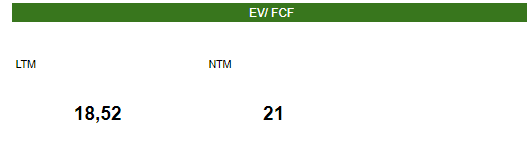

40. EV/ FCF

Compara la valoración de la empresa con su potencial para crear estados de flujo de efectivo positivos.

EV representa el valor de mercado total del precio de las acciones de una empresa multiplicado por el número de acciones en circulación..

Compara la valoración de la empresa con su potencial para crear estados de flujo de efectivo positivos.

EV representa el valor de mercado total del precio de las acciones de una empresa multiplicado por el número de acciones en circulación..

También conocido como capitalización de mercado, más deuda, menos efectivo.

FCF representa el efectivo neto ganado de una empresa menos sus gastos de capital.

FCF representa el efectivo neto ganado de una empresa menos sus gastos de capital.

Hasta aquí ha sido todo!

Podéis descargaros la plantilla: Archivo->Descargar o Hacer una copia en vuestro google drive. https://docs.google.com/spreadsheets/d/154b5hQtqa_24JviLBH6EIp2dl5ZBM334lJ81nHtD_vI/edit?usp=sharing">https://docs.google.com/spreadshe...

Podéis descargaros la plantilla: Archivo->Descargar o Hacer una copia en vuestro google drive. https://docs.google.com/spreadsheets/d/154b5hQtqa_24JviLBH6EIp2dl5ZBM334lJ81nHtD_vI/edit?usp=sharing">https://docs.google.com/spreadshe...

Muchas gracias a todos por llegar hasta aquí!!

Últimamente estoy compartiendo menos en twitter ya que estoy trabajando en un proyecto que espero que salga a la luz en unos meses.

Intentaré sacar tiempo de donde sea para seguir compartiendo https://abs.twimg.com/emoji/v2/... draggable="false" alt="🙏" title="Gevouwen handen" aria-label="Emoji: Gevouwen handen">

https://abs.twimg.com/emoji/v2/... draggable="false" alt="🙏" title="Gevouwen handen" aria-label="Emoji: Gevouwen handen"> https://abs.twimg.com/emoji/v2/... draggable="false" alt="🙌" title="Handopsteken" aria-label="Emoji: Handopsteken">

https://abs.twimg.com/emoji/v2/... draggable="false" alt="🙌" title="Handopsteken" aria-label="Emoji: Handopsteken">

Últimamente estoy compartiendo menos en twitter ya que estoy trabajando en un proyecto que espero que salga a la luz en unos meses.

Intentaré sacar tiempo de donde sea para seguir compartiendo

Read on Twitter

Read on Twitter RATIOS FINANCIEROShttps://abs.twimg.com/emoji/v2/... draggable="false" alt="✍️" title="Schrijvende hand" aria-label="Emoji: Schrijvende hand">MEGAGILO con los 40 ratios financieros más importantes.Calculo todos los ratios de Converge Technology Solutions ( http://CTS.TO ) como ejemplo.Incluye una plantilla de Google Sheets formulada.Papel, lápiz y café.https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">" title="https://abs.twimg.com/emoji/v2/... draggable="false" alt="✍️" title="Schrijvende hand" aria-label="Emoji: Schrijvende hand">RATIOS FINANCIEROShttps://abs.twimg.com/emoji/v2/... draggable="false" alt="✍️" title="Schrijvende hand" aria-label="Emoji: Schrijvende hand">MEGAGILO con los 40 ratios financieros más importantes.Calculo todos los ratios de Converge Technology Solutions ( http://CTS.TO ) como ejemplo.Incluye una plantilla de Google Sheets formulada.Papel, lápiz y café.https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">" class="img-responsive" style="max-width:100%;"/>

RATIOS FINANCIEROShttps://abs.twimg.com/emoji/v2/... draggable="false" alt="✍️" title="Schrijvende hand" aria-label="Emoji: Schrijvende hand">MEGAGILO con los 40 ratios financieros más importantes.Calculo todos los ratios de Converge Technology Solutions ( http://CTS.TO ) como ejemplo.Incluye una plantilla de Google Sheets formulada.Papel, lápiz y café.https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">" title="https://abs.twimg.com/emoji/v2/... draggable="false" alt="✍️" title="Schrijvende hand" aria-label="Emoji: Schrijvende hand">RATIOS FINANCIEROShttps://abs.twimg.com/emoji/v2/... draggable="false" alt="✍️" title="Schrijvende hand" aria-label="Emoji: Schrijvende hand">MEGAGILO con los 40 ratios financieros más importantes.Calculo todos los ratios de Converge Technology Solutions ( http://CTS.TO ) como ejemplo.Incluye una plantilla de Google Sheets formulada.Papel, lápiz y café.https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">https://abs.twimg.com/emoji/v2/... draggable="false" alt="👇" title="Rug van hand met omlaag wijzende wijsvinger" aria-label="Emoji: Rug van hand met omlaag wijzende wijsvinger">" class="img-responsive" style="max-width:100%;"/>